上市公司老板的财富怎么打理

2022-06-15

01:上市公司老板财富打理的重要性

所有没有忘记2018年质押爆仓股灾的人都应该知道:上市公司实际控制人学会打理财富是多么重要!

根据中国银行私人银行2022年1月发布的《中国上市公司创始人财富价值管理白皮书》,上市公司股权在其实际控制人总资产中占比超九成。所以,上市公司老板的身家性命全部系在公司,一旦公司经营出现问题,就会导致对其家庭及自身生活品质的严重影响。有些公司虽然上市了,但是由于老板个人财富打理不到位,甚至连累公司的经营,导致实际控制人的变更。

上市公司老板应当重视自身财富的打理。健康的财富管理行为应该是在清楚了解自身客观情况的基础上,根据自己的人生阶段即生命周期的不同,理性的分析自己及家庭的需求,将生活目标进行合理的计划和安排,并以此目标为导向,通过全面科学地管理自己的财富或财务资源(包括存量和增量预期资源),制定并实施可行的理财规划(包括现金管理、保险规划、子女教育规划、养老规划、房产规划、税收规划、投资规划和资产传承规划),从而更好地实现自己及家庭的生活目标,进而达到财务自由和财务尊严的最高境界。

也就说,如果我们能够将自身的财富打理好,不仅能够进退自如,经营上市公司是驾轻就熟,灵活自如,而且还能够实现自己财富的保值增值,不会让自己变得钱越多越痛苦!

02:上市公司老板打理财富的误区

一、自己的身价和性命全部押在公司

很多人都有这种观念:把自己的全部身家性命押到公司上,其实这存在巨大的风险:一旦自己经营失败,不仅连累公司的发展,而且还可能城门失火殃及池鱼,导致自己的家庭遭受连累。不排除是多年辛苦经营付之于东流。

这一点在2018年表现得淋漓尽致:全国有1000多家上市公司出现严重的现金流问题,被迫插槽卖身。

二、通过质押股权去开展投资

上市公司股权一般来说都是上市公司老板的主要资产来源,上市公司老板为了实现个人生活品质的提高或者个人投资目的,往往采用股权质押的形式,进行套现。但这一做法,往往伴随着不少风险。

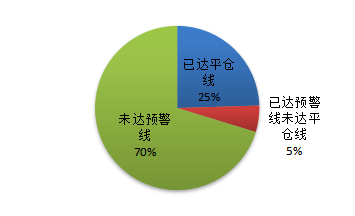

首先要考虑安全性,当行情不好的时候,股价下跌,很可能触及平仓线,最后落得强制平仓,失去上市公司控制权。根据中登公司数据统计,2021年A股上市公司重要股东共有5491笔质押触及平仓线,占总共质押数量的24.52%。

图1 2021年度A股上市公司重要股东股权质押统计图

数据来源:中登公司

其次,投资项目是否靠谱?如果上市公司老板把钱投到不熟悉的领域,对所投项目把控度又不高,那么就要承受较高的风险。或者,所投项目变现能力差,流动性低,待到股权质押期满还不能退出,质押股票存在被迫处置的风险。

最后,如果上市公司运营情况良好,ROE比较高,老板不如把精力都放在主营业务发展上。老板对外投资的年化收益率如果做不到15%,不如不做。

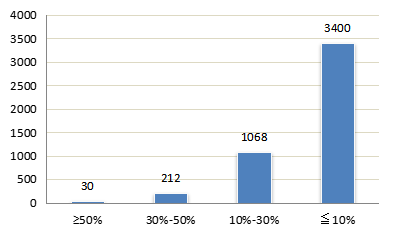

根据中登公司数据统计,2021年度A股市场重要股东股权质押比例小于10%的有3400笔,占到市场总数量的72.19%,股权质押比例在10%到30%之间的有1068笔,占到市场总数量的22.68%。即质押比例小于30%的是市场主流的质押率,一般来讲当质押率低于30%时也相对安全可控。

图2 2021年度A股市场重要股东股权质押比例分布图

数据来源:中登公司

三、主要依靠自己或者太太去打理财富,而不是依靠专业的力量

中国经济发展的历程并不久,财富管理机构也是最近10来年才发展起来的。很多上市公司老板习惯将家庭财富交给太太来打理。但由于很多太太们并不一定有专业的投资背景,她们的财富管理观念不能形成体系化,对风险的把控也相对较弱。太太们的投资往往出现两个极端,要么就是投资到风险低、收益也极低的银行存款、国债等,要么就跟风投到收益波动极大的品种,如各种P2P、加密货币等非主流产品。

非专业化的投资带来的往往是不好的结果,尤其对于这种顶级富裕家庭,对家庭财富的影响极大。我们应该始终相信,只有让专业的人做专业的事,才能带来正向的结果。

四、放“高利贷”

很多老板在公司上市后实现了财富自由,对于迅速膨胀的财富往往不知道怎么打理。部分人也希望能通过滚雪球效应让自己的钱生钱,进而将自己的钱拿去做民间借贷。 前些年,江、浙等地区,民间借贷最高利率可达年化50%以上,这已经比大多数上市公司的毛利高出很多,老板们也萌生了做实业不如去放贷的想法。

首先,这肯定是不合法的,最高人民法院在《关于人民法院审理借贷案件的若干意见》中就明确规定:民间借贷利率最高不得超过银行同类贷款利率的四倍,对超出部分的利息不予保护。其次,这种民间借贷不说利息,往往连本金都难以收回,上市公司老板们一定要保护好自己的财富。最后,对于财富的打理有着很多合规合法又专业的方式,千万不要铤而走险盲目将钱拿去放“高利贷”。

五、投资于身边的人或者上下游产业的人

对于很多人来说,投资一项产业首先要看这项产业的负责人。做事之前先看人,这句话本没错,但是人对了,事不一定就一定对,“对的人”是“对的事”的必要条件,但绝不是充分必要条件。

对于一个投资标的考察,是多维度的,需要专业、复合的经验才可以。需要对项目标的进行全面的梳理尽调,这往往需要一家专业的投资机构才能完成。单凭“认识”、“有些了解”是远远不够的。

六、直接投资于陌生的项目

上市老板自带资源属性,结交的朋友也多,他们往往能拿到很多投资机会。但是如何甄别这些项目,是个特别专业的事情。最忌讳的是听别人说有个项目很赚钱就盲目跟风投进去,没有充分尽调、了解的项目是不值得投资的。人只能做能力范围之内的事,想要靠小道消息投机是长远的。

03:怎么打理财富是比较稳健和正确的选择

一、公司财产与个人财产的隔离

公司、企业资产与个人财产未隔离开,是我们民营企业普遍存在的问题。一般没隔离的情况,比如很多老板习惯性的直接把公司的资产当作自家的财产,虽然是老板辛苦经营公司获得的收入,终究还是老板的私人财产,但没有完税,没有按照正规合理的途径拿钱都是有问题的。另外,就是老板将个人资产对公司进行补贴,但又没有进行工商增资登记。不管是哪种情况,都有问题,尤其是从公司拿钱用在自身,还会触犯法律规定。

做好个人资产和公司资产的隔离,对企业,对个人都是一种保护。

二、进行资产的配置

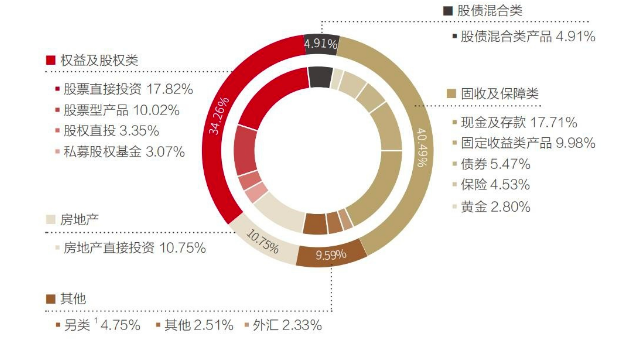

根据中国银行私人银行2022年1月发布的《中国上市公司创始人财富价值管理白皮书》,上市公司创始人的资产配置主要分为两个部分,权益类投资和固定收益部分。这两个部分占到了其可支配投资组合中的七成以上。一个有意思的发现是,作为财富和价值创造最强力的推动者,创始人们对于持有房地产普遍兴趣不高,在资产组合中占比仅仅只有约10%。

图3 上市公司创始人资产配置比例图

来源:《中国上市公司创始人财富价值管理白皮书》

在国家“房住不炒”的政策下,已经不可能在不动产上获得超额收益。而在过去几年,私募股权所造成的造富效应,吸引着越来越多的上市公司老板将资金投入这一领域。私募股权近些年已经成为最受上市公司老板欢迎的投资标的之一,并且呈现出投资比例逐年递增的状态。

三、参与公司与专业机构合作设立的产业基金

近些年,产业基金越来越被市场接受,规模越做越大。

目前上市公司参与设立产业基金主要采用“PE+上市公司”模式。

对于上市公司来说,这一模式可以消除并购前期风险,利用杠杆提高资金使用效率,较通过定增再融资进行收购方式提高了并购效率。同时,这一模式可充分利用PE私募机构的资源、渠道、品牌优势。产业基金强调的是产业思维,重点从战略上与上市公司产生协同。许多上市公司已经做了很多并购,剩下的并购标的体量小,并入上市公司后对市值提升没有什么效果,所以需要产业基金为并购标的提供孵化培育过程。

上市公司通过和专业的基金管理人合作,一是能对上市公司进行产业赋能,再者也能通过产业基金获得不菲的超额收益,可谓一举两得。

四、聘请优秀的专家或者管理人

复杂的投资环境和多元的财富规划目标,对上市公司老板投资能力和经理均提出了更高的要求。老板们受限于时间精力、投资经验和信息壁垒,自主管理时可能受到市场情绪的影响,一定程度上增加了投资风险。

上市公司老板及其家族的财富管理师多层次、全方位的。单一领域的机构很难有效发挥不同财富管理之间的协调效应。因此,对于老板们来说,需要合理借助综合能力突出的专业机构优势,获取一站式的综合财富管理服务,把更多精力释放到企业和家庭。

五、财富积累到一定程度,可以设立家族信托

得益于20世纪90年代和21世纪经济的迅猛发展,中国大多私人财富得以在过去的短短数十年间完成积累。虽然现在这些财富已经转移至第二代和三代,然而富裕家族们还是担心财富在继承过程中流失。随着家族办公室在新千年的广泛扩张,家族们寻找到了维持自身财富并实现代代增长的机会。

在各种财富管理工具中,家族信托是核心的基石管理工具。信托独特的法律结构和法律特征,使家族信托在保护财富、分配财富和传承方面,具有其他法律工具所不能替代的作用,是家族财富管理必不可少的利器。

04:让悲剧不再重演

经过最近几年的股市上涨,很多上市公司又开始好了伤疤忘了痛:抵押融资搞投资,搞多元化,贸然进入陌生领域等等,结果往往以失败告终。可惜,这样的悲剧还在不断上演,前事不忘后事之师,警钟长鸣。时代伯乐特别希望上市公司实际控制人能够意识到,自己是一家公众公司,你的命运也关系到其他千家万户的切身利益!

作为上市公司实际控制人获得今天的成果并非易事,甚至倾注半辈子心血才能打造出一家上市公司,更应该对来之不易的财富做好系统化、专业化的管理,为自己财富的保值、增值做好万全准备。当然,最重要的还是上市公司老板们一定要明确自己的能力圈和能力边界,只做自己认知范围内的事,要么投资到认知范围熟悉的领域,要么交由专业的机构打理。只有如此,上市公司老板们辛苦打下的江山才能得以为继。